(Foto: freepik)

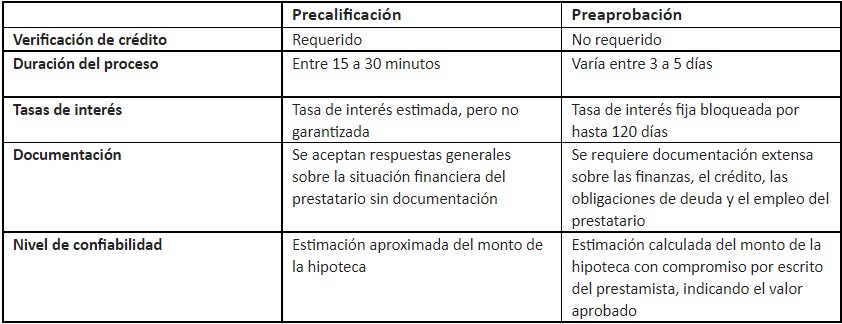

Precalificación y preaprobación: ¿cuál es la diferencia? La precalificación es una revisión básica de la información del prestatario para determinar su solvencia. La preaprobación es una revisión profunda de la situación financiera y el puntaje crediticio del prestatario para determinar el estado de la solicitud de la hipoteca.

Si bien ambos términos suenan casi similares, la aprobación previa es más calificada para la compra de vivienda, a diferencia de la precalificación en el proceso de solicitud de una hipoteca. Obtenga más información contactando a un agente hipotecario en Toronto.

¿Qué es la Precalificación?

La precalificación hipotecaria puede describirse como una versión estimada más informal de una preaprobación hipotecaria del proceso de compra de una vivienda. Implica que un prestamista realice una revisión básica de su solvencia, panorama financiero general, activos, ingresos y deudas. Es importante tener en cuenta que el proceso de precalificación no requiere una verificación de crédito.

Dependiendo del prestamista, el proceso de precalificación inicial a veces puede permitir la discusión de las necesidades y objetivos de la hipoteca. Un prestamista también puede explicar las diferentes opciones de hipotecas disponibles y recomendar la opción ideal. Es importante tener en cuenta que el monto precalificado no está garantizado hasta que el prestamista realice un análisis financiero más profundo del prestatario y apruebe su solicitud de hipoteca.

La precalificación es preliminar y el número provisto que indica el monto de la hipoteca está sujeto a cambios, sin embargo, es una gran oportunidad para que tenga conversaciones con su prestamista sobre sus necesidades hipotecarias específicas, así como para que su prestamista comparta información y opciones de hipoteca que considere que podrían ser más adecuado a sus necesidades. Además, el principal beneficio de obtener la precalificación es darle una idea general sobre lo que puede esperar para ser elegible.

El proceso se puede completar de manera bastante informal, lo que significa que una llamada telefónica o una evaluación en línea suelen ser adecuadas para obtener una precalificación.

¿Qué es la aprobación previa?

La aprobación previa es el segundo paso en el proceso de préstamo hipotecario, que es un compromiso condicional de prestar el dinero para una hipoteca.

Durante la aprobación previa, el prestamista a menudo requiere una prueba más profunda de su estabilidad financiera e historial. Además, el prestamista verifica su empleo, deudas, activos y verifica su informe de crédito.

Obtener una preaprobación de la hipoteca es el siguiente paso natural después de una precalificación de la hipoteca, pero sólo debe hacerse cuando el posible propietario se toma más en serio la compra. Una preaprobación de hipoteca proporciona al prestatario una cantidad de dinero más precisa para la que puede esperar que se apruebe. El proceso es más detallado, requiere más tiempo para completarse (de 3 a 5 días) y requiere que los prestatarios potenciales completen una solicitud de hipoteca completa y proporcionen una variedad de documentos, según lo documentado por la Agencia de Consumidores Financieros de Canadá.

Para más información contacte a un agente hipotecario en Toronto.

Aprobación previa, tasas de interés y retención de tasas

Obtener una aprobación previa puede darte una mejor idea de cómo se verán los intereses en su hipoteca. Es posible que pueda bloquear una tasa de interés, también conocida como retención de tasa a través del proceso de aprobación previa de su hipoteca, aunque esto se relaciona con tasas fijas, no variables. El beneficio de bloquear una tasa es que, si la tasa fija de su prestamista aumenta entre su aprobación previa y su aprobación, usted está seguro en su tasa de aprobación previa.

Las retenciones de tasas generalmente son válidas por períodos de 60 a 120 días, según el prestamista. Sin embargo, es importante tener en cuenta que la retención de la tasa no garantiza la aprobación de la hipoteca. Todavía puede ser rechazado en base a muchos tipos de criterios que tienen y que sienten que no pudo cumplir, incluidos los cambios en su situación financiera.

Diferencia entre precalificación y preaprobación